Wednesday, 12 September 2018

Tarif pajak

Tarif pajak

merupakan dasar yang digunakan untuk menentukan besar kecilnya pajak yang wajib

dibayar oleh subjek pajak terhadap objek pajak yang menjadi tanggungannya.

Tarif pajak pada umumnya dinyatakan dengan persentasi.

Dalam berbagai

literatur perpajakan, dikenal lima macam tarif pajak, yakni tarif tetap (fixed

rate), tarif proporsional (proportional rate), tarif progresif (progressive

rate), tarif regresif (regressive rate), dan tarif degresif (degressive rate).

a. Tarif tetap

Tarif tetap (fixed

rate) adalah tarif yang jumlah pajaknya dalam rupiah (atau dolar) bersifat

tetap, walaupun objek pajaknya jumlahnya berbeda-beda. Contohnya adalah tarif

bea meterai. Berdasarkan Undang-Undang No. 13 Tahun 1985, jumlah bea meterai

atas kuitansi atau tanda terima uang di atas Rpl.000.000,00 adalah Rp6.000,00,

meskipun uang yang diterima besarnya Rp100.000.000,00 atau Rp10.000.000.000,00,

dan seterusnya, jumlah bea meterai yang terutang tetap Rp6.000,00.

b. Tarif

proporsional

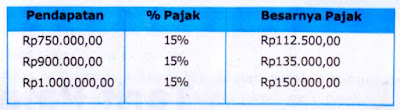

Tarif proporsional

(proportional rate) adalah tarif pajak yang besar kecilnya tergantung besar

kecilnya pendapatan. Jika pendapatan seseorang naik maka tarifnya naik,

walaupun besarnya persen pajak tetap. Misalnya jumlah pajak dari pendapatan

yang harus dibayar adalah sebagai berikut.

Dari contoh di atas

kelihatan besar kecilnya tarif pajak dan pendapatan serta perbandingan beban

pajak terhadap pendapatan. Contoh ini bisa kita lihat misalnya dikenakan pada

setiap orang yang menginap di hotel, dengan menyewa kamarnya, contoh dikenakan

10% pajak pembangunan dari sewa kamar yang dipakainya.

c. Tarif progresif

Tarif progresif

merupakan besar atau tarif pajak yang jumlah persentasenya semakin besar jika

jumlah objek pajak bertambah. Di mana jika makin besar pendapatan yang

diperoleh wajib pajak maka makin besar pula persentase pajak yang harus

dibayar. Tarif progresif dapat dibagi menjadi 3, yaitu progresif-proporsional,

progresif-degresif, dan progresif- progresif.

1)

Progresif-proporsional

Dari contoh di atas kelihatan kenaikan

pendapatan diikuti dengan kenaikan persentase pajak dan tarif pajak yang sama

kenaikan- nya serta secara proporsional, yaitu 2%.

2)

Progresif-degresif

Setiap kenaikan

pendapatan sebesar Rp500.000,00, persentase terhadap pajak pendapatan dikenakan

setiap kali penurunan jumlahnya. Perhatikan 3% ke 4%, dari 7% ke 10,5% kenaikan

3,5% dan dari 10,5% ke 13,5% kenaikan 3%. Jadi, kenaikan tarif pajak diikuti

dengan turunnya pengenaan pajak (persentase kenaikan beban pajak).

3)

Progresif-progresif

Dari contoh di atas kelihatan setiap kenaikan

pendapatan sebesar Rp500.000,00, persentase pajak terhadap pendapatan yang

dikenai pajak setiap kali naik. Kenaikan tarif pajak untuk setiap kali kenaikan

semakin besar. Beban pajak dari kenaikan Rp500.000,00 yang pertama naik 1%,

yaitu dari 3% ke 4% dan begitu juga dengan berikutnya 1,5% dari 4% ke 5,5% dan

dari 5,5% ke 7,5% naiknya bertambah menjadi 2%.

d. Tarif regresif

Tarif regresif

adalah tarif pajak yang dikenakan dengan perkembangan yang kurang sebanding

dengan perkembangan pendapatan yang dikenakan pajak. Jadi, makin meningkatnya

pendapatan seseorang akan semakin kecil kenaikan tarif pajaknya.

e. Tarif degresif

adalah tarif pajak yang apabila objek pajaknya semakin tinggi maka makin rendah

tarifnya. Tarif ini pernah berlaku untuk bea warisan. Semakin besar warisan

yang hendak diterima oleh seorang ahli waris maka besar tarif bea atau pajak

warisannya semakin mengecil.

Subscribe to:

Post Comments (Atom)

No comments:

Post a Comment